天弘基金年报出炉:权益资产吸引力提升 追求盈利复苏的弹性 快看点

2023-04-04 16:05:47 来源:红周刊

进入2023年,投资者对于权益资产的兴趣不断增强。眼下进入年报季,天弘基金就医药、消费、科技和制造四大“黄金赛道”,分别对市场趋势、行业发展、重点方向等做出研判,助力投资者理性投资,合理配置。

医药:从追求安全变为追求盈利复苏的弹性

(资料图)

(资料图)

自去年四季度以来,医药板块迎来一波反弹,天弘多只医药主题基金也及时更上节奏,迅速“回血”。据银河证券统计,截至3月17日,天弘医药创新混合A过去一年净值增长率为2.94%,同类排名11/63。成立正好满一年的天弘臻选健康混合A表现则更为出色,同期回报15.12%。

对此,天弘基金大健康投资总监郭相博坦言其实去年四季度医药板块投资难度大,经历了泾渭分明的三个阶段,且由于市场热度高轮动快,追热点的投资方式回报较大,必须要提前对于政策方向、相关场景、疫情走势进行预判和布局,在板块轮动结束前进行切换。

展望2023年,郭相博与医药组基金经理刘盟盟指出,随着国内的疫情管控政策画上句号,社会活动逐步恢复正常节奏,消费开始复苏;海外美联储加息幅度趋于缓和,俄乌局势未再进一步恶化,相较2022年,中国权益资产的吸引力在提升,去年判断股票市场将从追求高景气转向求稳,那么2023年市场则从追求安全变为追求盈利复苏的弹性。

具体到投资方向和板块上来看,郭相博表示有两个方向。一是疫情主题与恢复主题的双螺旋行情:上半年来看大恢复仍将是最主要的主线,后续疫情若有扰动,相关主题性机会或有表现,但总的来看,疫情螺旋向下,大恢复波动向上将是比较明确的方向。

二是后疫情时代的新变化。对于医药板块而言,后疫情时代带来的疾病谱与用药结构的变化,将在中长期影响医药的投资方向,从投资角度后疫情时代的投资机会将是一个更长期更持续的主线。新变化包括了后疫情时代的新技术和新场景,对于创新板块的投资,2023年仍是乐观态度,随着更多真创新产品的获批,创新板块的投资将从“炒预期”过度到“炒业绩”阶段,而疫情后的院内诊疗恢复和医保准入也给创新产品的放量提供了充足条件;新场景更多关注的是后疫情时代新的诊疗方式和消费场景,关注互联网医疗等板块的投资机会。

消费: 疫后复苏将成重要主线 注重基本面挖掘

消费复苏,一直是大家在生活中与投资中都关注的话题。天弘基金大消费投资总监刘国江认为,2023年投资进入了后疫情时代,疫后复苏将成为重要的主线。天弘基金股票研究总监兼资深基金经理于洋也指出,2023年2季度最大的变化是消费场景恢复后,消费和经济的复苏,这个阶段大部分行业和公司的基本面都是向好的,变化方向相同。场景复苏的修复完成后,下一个阶段是行业和个股的分化,基本面表现好的,是站在未来发展方向上的行业和公司。在2023年2季度之后,能否找出并投资面向未来2-3年的好公司,这一点对于主动管理基金来说,很可能是未来2-3年的胜负手所在。

值得一提的是,刘国江在敏锐地捕捉到了当前大家对消费复苏力度存在疑问的心态,并从多角度给出了自己的解读。首先,居民的储蓄账户有增无减,消费潜力尚存;其次,政策呵护内需的诉求明显,有利于激发居民的消费意愿。因此,对疫后复苏持相对乐观的看法。在经济向好,基本面稳固,企业盈利有望改善的条件下,对2023年A股市场展望相对乐观,认为市场震荡向上的概率较高。同时刘国江也提到,第一轮疫情冲击虽基本结束,但未来或许多多少少还会存在一定的波动,这也是需要防范的。

对于未来看好的行业,刘国江表示继续看好白酒、其他食品饮料、家电、化妆品等行业,并继续看好农业、汽车零部件等领域中的个别投资机会。此外,他也会积极审慎地拓展自身能力圈,在医药、科技等领域寻找确定性较高的投资机会。

科技:机会大于风险 关注较长周期机遇

在今年的“两会”中,无论是从《政府工作报告》还是首场“部长通道”,都能看出国家对科技行业重视程度持续提升。折射到资本市场,天弘基金大科技投资总监陈国光认为,系统性风险基本释放完毕,科技板块的机会大于风险。

中长期来看,科技已经成为国家战略发展的核心。国内优秀高科技公司的成长对实现供应链产业链自主可控、解决“卡脖子”问题至关重要。作为助力解决制约国家发展和安全的重大难题的抓手,科技行业的战略地位至关重要,其发展也正处于政策和行业的快车道上,我们的投资方向也会持续聚焦。

同时,陈国光指出真正具有硬核创新能力并处于行业上升周期的优秀公司有基本面支撑,超额收益会更加明显:新能源、半导体国产化将是一个较长周期的成长领域,汽车新能源化、智能化以及十四五期间确定性较高的军工电子在未来几年都将保持较快的成长。因此2023年会重点集中在以下领域:计算机主要关注信创和AI赋能传统产业(汽车、电力)而带来的投资机会,半导体主要关注设计类公司周期见底回升带来的价值重估,消费电子重视技术创新,新能源看好大储和光伏技术迭代。

此外,科技组基金经理周楷宁也认为数字化智能化、国产替代是5-10年维度的长期机会,可以从新技术、新产品、政策、顺周期等方向,对数字经济/人工智能,云计算、信创,汽车智能化,消费电子,半导体,传媒互联网和储能、光伏、风电等领域进行挖掘。

制造:“错杀”机会显现 市场风格有望再平衡

和科技板块类似,先进制造、高端制造为代表的制造业也是今年“两会”的重要关注点。中国是全世界唯一拥有全部工业门类的国家,制造业规模连续13年居世界首位。同时,中国也处于制造大国向制造强国迈进的重要关口期。

展望2023年,大制造周期投资总监谷琦彬表示可以乐观一些,一些随熊市错杀的优质资产出现了好的中长期投资机会,利空因素已经大多体现在资产的定价中,而中国经济未来的改善、成长性行业的持续增长这些利好因素在定价中的体现却不足。

同时,谷琦彬认为2023年的关键词是“回归”,不单是正常社会和经济活动的恢复正常,也是指市场风格,他认为之前疫情时代的极致结构性市场风格可能会面临再平衡,2023乐观以待。

此外,一直深耕国防军工的制造组基金经理李佳明表示,2023年对国防装备行业、以及高端制造板块的运行并不悲观。可以看到,2022年实际上包括国防装备在内的多个高端制造行业的基本面都是向上的、这确实来之不易;而以目前的信息来看,2023年这些行业向上的趋势依然有望维持,甚至在疫情等外部扰动因素消退后、有望释放进一步的成长潜力。

聚焦到低碳经济,参与管理天弘低碳经济的制造组基金经理唐博则指出,低碳经济的发展是长期持续的产业变化,既具备广度也具备深度。发电侧和用电侧等相关行业仍然处于快速发展中。站在目前的时间点去展望2023年,产业的变化伴随着更大的机遇。比如光伏上游原材料价格的下跌带来产业链利润重新分配,也会给运营端带来更大的经营扩张基础等。

风险提示:观点仅供参考,不代表投资建议。市场有风险,投资需谨慎。如基金主要投资于境外证券市场,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险外,还将面临汇率风险、境外证券市场风险等特殊投资风险。

标签:

相关阅读

- (2023-04-04)天弘基金年报出炉:权益资产吸引力提升 追求盈利复苏的弹性 快看点

- (2023-04-04)天弘基金年报解析海外市场:越南市场性价比较高 关注中概股投资机会

- (2023-04-04)千方科技:公司已将AIGC技术应用到交通和物联及景区业务等场景中-环球视点

- (2023-04-04)欠网贷平台多少钱会被拘留?网贷没钱还怎么协商延期?

- (2023-04-04)腾讯入股游戏研发商玉尊信息科技 天天观速讯

- (2023-04-04)京东科技、云投数产集团达成战略合作,助力云南多领域高质量发展!

热点推荐

- (2023-04-04)天弘基金年报出炉:权益资产吸引力提升 追求盈利复苏的弹性 快看点

- (2023-04-04)天弘基金年报解析海外市场:越南市场性价比较高 关注中概股投资机会

- (2023-04-04)千方科技:公司已将AIGC技术应用到交通和物联及景区业务等场景中-环球视点

- (2023-04-04)投保加成是什么含义? 投保加成率是什么意思? 世界热点

- (2023-04-04)世界观天下!我国什么时候用砖瓦?砖瓦是什么材料制成的?

- (2023-04-04)天天速看:金鱼怎么养才能活得长久?金鱼为什么不可以吃?

- (2023-04-04)观察:雨水节气前后的养生要点是什么?你知道吗?

- (2023-04-04)全球新资讯:胃寒吃什么食物?怎么区分胃寒还是胃热?

- (2023-04-04)天天微动态丨什么是宿主软件?编曲宿主软件推荐

- (2023-04-04)欠网贷平台多少钱会被拘留?网贷没钱还怎么协商延期?

- (2023-04-04)疲劳试验的临床意义是什么?疲劳的相关症状有哪些?

- (2023-04-04)信用卡协商停息挂账正常吗?常见的信用卡诈骗类型有哪些?

- (2023-04-04)石油上涨利好哪些行业板块?证券大涨是牛市到了吗?|环球动态

- (2023-04-04)海信电视怎么投屏呢?海信电视投屏搜索不到设备是什么情况?

- (2023-04-04)腾讯入股游戏研发商玉尊信息科技 天天观速讯

- (2023-04-04)【全球时快讯】使命召唤6笔记本配置要求是什么?使命召唤6配置要求高吗?

- (2023-04-04)微软即将推出的第三代Surface Dock扩展坞已在eBay平台开始拍卖

- (2023-04-04)脸过敏起皮是在恢复吗?脸过敏脱皮可以擦什么药膏?

- (2023-04-04)痤疮用什么抗生素比较好?痤疮是由什么引起的? 每日聚焦

- (2023-04-04)急涨慢跌是什么行情?慢涨慢跌是什么征兆?|天天速递

- (2023-04-04)怎么规避基金的风险 买基金需要承担什么风险? 天天快看

- (2023-04-04)全球今日报丨信用卡逾期40天额度会怎样?信用卡逾期会影响商业抵押贷款吗?

- (2023-04-04)亚行:中国经济快速恢复提升地区和全球增长前景-世界球精选

- (2023-04-04)世界速看:现在流通的人民币是第几套?现流通人民币面值有哪些?

- (2023-04-04)网贷逾期为什么不上门催收?信用卡逾期三年怎么协商还款?

- (2023-04-04)京东科技、云投数产集团达成战略合作,助力云南多领域高质量发展!

- (2023-04-04)东方国信:公司的人工智能平台Data Science Cloud为MLOps工具|全球热推荐

- (2023-04-04)【报资讯】打破业态边界,海尔生物能否续写增长新故事?

- (2023-04-04)润和软件:公司在电力行业有铜陵光伏电站项目,杭州变电站远程智能巡视项目等

- (2023-04-04)广电计量:2022年公司完成企业贯标评估量占比约11%

- (2023-04-04)欧美银行风险事件对全球和中国经济的影响

- (2023-04-04)五大寿险头部财报AB面:新业务价值两位数负增长 代理人队伍质态改善

- (2023-04-04)世界快看点丨硅片切割需求旺盛高测股份业绩大涨 2022年盈利增长3.5倍

- (2023-04-04)信用卡逾期之后会出现什么后果 欠信用卡万用金是刑事责任吗

- (2023-04-04)全球聚焦:网贷逾期被爆通讯录了怎么办?信用卡不能分期原因是什么?

- (2023-04-04)天天微动态丨征信什么程度买不了房?征信过不了买房定金能退吗?

- (2023-04-04)环球播报:期货套利与套期保值区别有哪些?套利交易是什么意思啊?

- (2023-04-04)移动硬盘不显示是怎么回事?移动硬盘不显示解决办法分享

- (2023-04-04)博纳影业副总裁黄巍去世真的吗?博纳影业有几个老板?

- (2023-04-04)WPS怎么制作个性化模板?WPS第一页空白页删除不掉怎么办?

- (2023-04-04)焦点观察:舟山特产有什么?舟山是哪个省的城市?

- (2023-04-04)天天新消息丨国家气候中心:预计今年汛期中国气候状况一般到偏差,旱涝并重

- (2023-04-04)封门村闹鬼是真的吗? 中国第一鬼村封门村的村民去哪了?

- (2023-04-04)未来电器:公司的自动并网专用断路器可应用于光伏发电领域_当前简讯

- (2023-04-04)世界通讯!两项数据大涨!央行发布:居民储蓄意愿回落,一半以上预期房价“基本不变”

- (2023-04-04)万里扬:杭州研发总院主要负责公司产品创新技术和前沿技术的研发工作 全球快讯

- (2023-04-04)通润装备:正泰电源一季度业绩不会并入公司的一季报

- (2023-04-04)资讯:维珍轨道在美国特拉华州申请破产保护

- (2023-04-04)北京医保存折里的钱怎么取?北京医保存折丢了怎么办? 环球快消息

- (2023-04-04)股票换手率多少才比较正常? 股票换手率要怎么计算?

- (2023-04-04)固定资产预计净残值率怎么算?工作量法预计净残值率怎么算?|天天速递

- (2023-04-04)烹饪有技巧和难度 杭州悬赏100万出点子摆脱美食荒漠

- (2023-04-04)天和防务:连续4日融资净偿还累计2216.43万元(04-03)|今日要闻

- (2023-04-04)【世界报资讯】“一子落”带动满盘活

- (2023-04-04)“筑巢引凤”汇聚乡村振兴人才方阵

- (2023-04-04)环球新消息丨产气超22亿方 中国石化西南石油局实现首季开门红

- (2023-04-04)再续山海情“协奏曲”悠扬

- (2023-04-04)法制宣讲进校园 普法护航助成长 动态

- (2023-04-04)*ST恒誉:公司已开始投资建立企业信息化与管理中心系统

- (2023-04-04)通鼎互联:公司目前不涉及CPO(共封装光学)业务

- (2023-04-04)有棵树:目前公司与内衣品牌有裸树暂无相关投资合作意向|全球最新

- (2023-04-04)中信出版:公司已就人工智能在内容生产传播等领域的应用开展可行性研究论证_世界快播

- (2023-04-04)中国互联网协会数字金融工作委员会第一届委员会第三次全体会议在京召开

- (2023-04-04)2023浙江上半年教资面试时间是什么时候_世界最新

- (2023-04-04)浙江多地因祭祀引发山林火灾,两人已被采取刑事强制措施

- (2023-04-04)【独家焦点】甘肃省联合工作组检查地方成品油储备

- (2023-04-04)当前关注:消息面利好提振 燃料油期货走势向好

- (2023-04-04)财政部福建监管局:“三注重” 持续做好 成品油税费改革划转收入清算审核工作-观焦点

- (2023-04-04)全球即时:东风汽车:本公司是东风汽车集团股份有限公司下属子公司

- (2023-04-04)兴齐眼药:硫酸阿托品项目目前已完成受试者招募 处于III期临床试验阶段 天天时讯

- (2023-04-04)环球报道:乐歌股份:目前公司团队正在研究将chatGPT和文心一言接入公司的智能屏

- (2023-04-04)热点!科德教育:公司将积极密切关注ChatGPT等相关技术的发展与应用

- (2023-04-04)翻完美团的财报,我们向王兴提出了三点疑问

- (2023-04-04)美好教育人 | 郑州市第五初级中学郑雅娟:建立良好的师生关系,用爱启迪学生心灵_天天播报

- (2023-04-04)环球速看:一汽丰田前两月销量135万辆 同比增长61%

- (2023-04-04)国林科技:目前公司大型臭氧发生器及臭氧系统集成设备主要应用领域包括市政自来水深度处理等|世界热点评

- (2023-04-04)一体化布局彰显协同效应 降糖类细分赛道龙头科源制药A股登陆

- (2023-04-04)微动态丨罗博特科:公司间接参股公司ficonTEC已经出货CPO组装的设备

- (2023-04-04)亿道信息:中巴两国未来可用本币进行贸易结算短期对公司并无重大影响

- (2023-04-04)全球简讯:谁是新能源汽车放贷之王?这家公司累计发放贷款超过1000亿元

- (2023-04-04)罗马诺:恩里克希望尽快回归执教岗位,优先考虑英超球队

- (2023-04-04)春风送暖湿地美 万羽竞舞“作客”来

- (2023-04-04)增量配电网重要探索!云南曲靖南海子首个风光储充一体化智能微电网投运

- (2023-04-04)环球快讯:东方雨虹:奋楫争先、夯基提效,阔步书写高质量发展新篇章

- (2023-04-04)环球快资讯:服务实体经济实现高质量发展 小赢科技2022年营收35.63亿元

- (2023-04-04)焦点播报:央视探访天马科技集团 | 鳗价提升、出口内销两旺、全产业链联动,鳗鱼产业迎来消费利好!

- (2023-04-04)消费金融,繁华过后终回有序发展

- (2023-04-04)当前视讯!振华风光:4月3日融资买入1431.82万元,融资融券余额1.55亿元

- (2023-04-04)出租房必备 格兰仕微波炉只要249元 天天热点

- (2023-04-04)OPEC+减产致国际油价飙升 石化企业称公司产品价格有较大概率调涨|天天信息

- (2023-04-04)油气管网将全面实现互联互通

- (2023-04-04)复盘“三桶油”2022业绩:除了日赚9.8亿元,还有这两大看点

- (2023-04-04)哈萨克斯坦石油减产! 每日头条

- (2023-04-04)总投资420.7亿元!中沙古雷150万吨乙烯项目前期工程正式开工!

- (2023-04-04)人身险业务关键指标承压 个险渠道现深度调整 天天热议

- (2023-04-04)环球观点:6家上市农商行年报出炉净利润增速亮眼

- (2023-04-04)央行调查:未来三个月17.5%的居民打算购房,比例回升

- (2023-04-04)预计今年汛期我国气候状况一般到偏差

- (2023-04-04)生猪一季度供大于求 业内预计去产能尚未结束|焦点消息

- (2023-04-04)看热讯:岱勒新材(300700.SZ)定增申请获中国证监会注册批复

烹饪有技巧和难度 杭州悬赏100万出点子摆脱美食荒漠

烹饪有技巧和难度 杭州悬赏100万出点子摆脱美食荒漠  张继科多部豪车被扒总价近两千万 还坐拥数千万房产

张继科多部豪车被扒总价近两千万 还坐拥数千万房产  高抛黄金的“中国大妈”赚到了吗?黄金会创历史新高

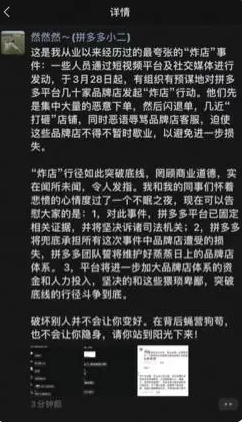

高抛黄金的“中国大妈”赚到了吗?黄金会创历史新高  拼多多数十家品牌店遭“炸店” 平台启动保护机制

拼多多数十家品牌店遭“炸店” 平台启动保护机制  官方通报林场主跪地求水:已安排浇灌 起底林场缺水

官方通报林场主跪地求水:已安排浇灌 起底林场缺水