医药板块性价比优势明显 药明康德(603259)化学业务翻倍增长

2022-10-17 08:54:32 来源:金融投资报

医药板块逐渐进入三季报业绩期,根据初步分析医药板块三季度业绩仍延续相对稳定较快增长,部分细分领域源于二季度有疫情影响,三季度呈现环比改善状态。兴业证券分析师孙媛媛表示,考虑到前期板块调整导致当前的低估值,且后续将逐渐进行估值切换,医药板块性价比将进一步突出。

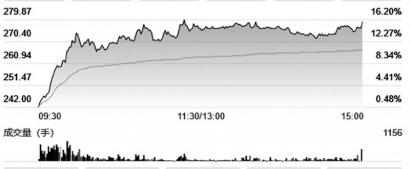

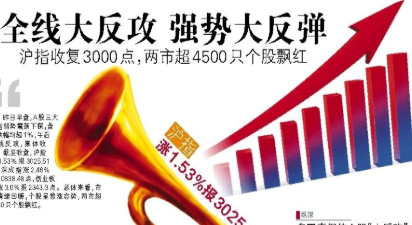

二级市场中,受疫情、集采等因素影响,年初以来,医药板块指数跌幅最高超30%,居各行业跌幅前三,非医药基金持仓比例创2018年以来新低。德邦证券分析师陈铁林指出,在板块估值底部、配置底部和情绪底部的三重催化下,近期板块出现明显反弹,医药与非医药资金均在积极配置中。随着未来疫情防控预期不断明朗,以医药为代表的大消费板块有望迎来持续的上涨周期。

可以看到,多家券商表现医药行业目前是较好的配置时点。万和证券分析师伍可心就指出,医药行业整体估值仍处于历史较低水平,板块配置价值凸显。政策端海内外均预期向暖。下半年,行业业绩或得到显著修复。医药作为兼具刚需性、消费型与成长性的行业,基于目前国内疫情防控措施持续优化,疫情得到有效控制,前期受压制的医疗服务需求、医药工业与医院经营受限等情况或将实现快速复苏,行业恢复可期。建议关注消费医疗行业中的眼科龙头爱尔眼科,医美企业华熙生物、爱美客、昊海生科,国产HPV疫苗生产企业万泰生物;此外,成长性与确定性兼具的医药研发外包企业可关注药明康德、康龙化成、百诚医药;以及涉及国产替代+自主可控+医疗新基建的主要医疗器械企业。

潜力股精选

爱尔眼科(300015)

公司上半年营业收入实现双位数增长,门诊量、手术量分别同比增长15.67%、9.74%。尽管疫情防控导致多地医院限流或停诊,但6月份随着疫情逐步平息、眼科需求释放,带来医院业绩回升。东吴证券指出,随着屈光手术量价齐升、青少年近视防控投入加大、视光产品线不断完善,屈光、视光等消费眼科类项目营收保持快速增长。上半年公司境内新建及收购医院13家、新建门诊部14家,境外新布局2家眼科中心与诊所。随着新医院新诊所规模扩张、地市级医院打开成长空间等,同时屈光术式、近视防控产品等新技术临床应用推广,公司仍将实现长期稳健快速增长。

华熙生物(688363)

公司在疫情影响下营收与利润均保持双位数增长,同时毛利率净利率相对稳健,均凸显其主业韧性。从目前战略布局,战术调整,产品研发投入,C端渠道布局等维度均利于公司长期稳定的盈利能力。此外,公司大单品矩阵逐步开启商家自播模式,有望享新媒介红利。华鑫证券指出,后续可关注公司主业原料从玻尿酸拓展到胶原蛋白的进展,功能性护肤4大单品在新媒介直播数据持续向好,且及后续打造的若干国民品牌进展;产品的升级,包括再生医学等,基于公司具有技术壁垒、产量和应用场景壁垒、认证壁垒、解决方案壁垒以及产品壁垒,未来公司有望通过丰富产品管线,进一步提高竞争壁垒。

万泰生物(603392)

公司上半年业绩持续高增长,其中疫苗板块实现收入43.63亿元,实现净利润20.67亿元,疫苗板块营收和净利润均占整体比重约74%。华西证券指出,上半年公司疫苗板块净利润率为47.38%,提升了2.41个百分点。公司疫苗板块中主要营收贡献来自于二价HPV疫苗,我们根据公司疫苗板块收入和公司二价HPV疫苗批签发情况测算,2022年上半年,预 计 公 司 HPV 疫 苗 销 量 约 为1300-1350万支,公司二价HPV疫苗当前处于产销两旺的状态,HPV疫苗持续高速放量。考虑国内HPV疫苗当前仍处于供需不平衡状态,公司二价HPV疫苗将快速放量增长。

药明康德(603259)

公司2022上半年实现营收177.6亿元,同比增长68.5%;实现归母净利润46.4亿元。,同比增长73.3%。得益于公司第一时间启动业务连续性预案,在上海疫情影响下仍保持业绩高增速。东吴证券指出,化学业务翻倍增长,常规业务和新分子数维持高增速。截至2022年6月底,化学业务新药分子2010个,其中III期项目52个,二季度增加3个,获批项目43个,二季度增加1个。此外,测试业务稳定增长,安评业务保持高增速。其中CRO业务上半年完成170个项目临床试验开发,帮助客户获得临床申请批件10个;SMO业务上半年帮助16个产品上市。

华润三九(000999)

公司是OTC龙头企业,2021年拥有年销售额过亿元的品种23个,在2021年度中国非处方药产品综合统计排名中,“999感冒灵”和“999复方感冒灵”位居中成药感冒咳嗽类的第一名和第二名,“三九胃泰”位居中成药消化类第六名,“999皮炎平(红)”位居化学药皮肤科类第二名。公司预计2022年1-9月净利润同比增长11.17%,其中7-9月同比增长36.52%。信达证券认为公司是国内稀有的平台型品牌OTC企业,具备品牌优势且不断强化,CHC业务具备长期增长逻辑。预计公司2022-2024年归母净利润分别为24.58、28.71、33.28亿元,维持“买入”评级。

标签: 医药板块性价比优势明显 华熙生物 爱尔眼科 万泰生物 药明康德

相关阅读

- (2022-10-17)医药板块性价比优势明显 药明康德(603259)化学业务翻倍增长

- (2022-10-14)世界热议:福建洋江食品有限公司项目落户诏安工业园区

- (2022-10-14)环球关注:积分评比助推“村风好”

- (2022-10-14)世界动态:致富路上瓜果香 志愿助农采摘忙

- (2022-10-14)全球新资讯:村村抓发展 户户产业兴

- (2022-10-14)焦点日报:服务市场主体 助企纾困解难

热点推荐

- (2022-10-17)医药板块性价比优势明显 药明康德(603259)化学业务翻倍增长

- (2022-10-17)工业母机国产替代明显加速 伊之密(300415)需求将保持稳定

- (2022-10-17)网络安全行业加速发展可期 天融信(002212)有望打开未来成长空间

- (2022-10-17)半导体市场份额有望提升 新莱应材(300260)业绩成长提速

- (2022-10-17)中国过冬八件套被欧洲买爆 冬天欧洲哪个国家不冷?

- (2022-10-17)欧洲各界发出理性声音 德企集体用行动向“对华脱钩”说不

- (2022-10-17)支付宝已支持给微信QQ好友转账 钱转了也还是在支付宝

- (2022-10-15)天天热文:围绕石油减产,沙特驳斥美国指责

- (2022-10-15)世界今热点:中国石油大庆石化开启转型发展新篇章

- (2022-10-15)【全球独家】10月14日石油价格下跌

- (2022-10-14)世界热议:福建洋江食品有限公司项目落户诏安工业园区

- (2022-10-14)环球关注:积分评比助推“村风好”

- (2022-10-14)世界动态:致富路上瓜果香 志愿助农采摘忙

- (2022-10-14)全球新资讯:村村抓发展 户户产业兴

- (2022-10-14)焦点日报:服务市场主体 助企纾困解难

- (2022-10-14)Payoneer派安盈助力外贸B2B企业旺季降本增效 提供多元化收款服务

- (2022-10-14)把质量当做“命根子” ——扬子江药业集团以匠心做“放心药”“惠民药”不断增强竞争力发展力

- (2022-10-14)光大银行信用卡进度查询 欠光大8万无力偿还怎么办?

- (2022-10-14)全国首个抱团养老实验暂停2年 但凡有人的地方都会有矛盾

- (2022-10-14)观速讯丨拼经济 谋发展 基层人大代表“把脉”重点项目建设

- (2022-10-14)天天观焦点:政企党建联创推进电网建设

- (2022-10-14)每日热点:过去十年,四川青神县医疗卫生事业快速发展

- (2022-10-14)全球即时看!构建全渠道运营格局 推进农信社业务转型

- (2022-10-14)天天日报丨“四坚持”确保安全生产持续稳定

- (2022-10-14)当前通讯!2022年9月新加坡船用燃料油销售量同比增长0.82%

- (2022-10-14)世界热推荐:燃料油季报:高硫依旧承压,低硫有望受发电需求支撑

- (2022-10-14)世界看热讯:原油收盘:库存数据下降及供应紧张支撑 原油四日来首次收涨

- (2022-10-14)世界资讯:广东石化聚丙烯装置造粒及风送系统全线贯通

- (2022-10-14)贷款合同编号是什么?退税贷款合同编号在哪看?

- (2022-10-14)银行账户管理费是什么?账户管理费3元是什么意思?

- (2022-10-14)急用钱又借不到怎么办?1000元到5000元快速贷款

- (2022-10-14)韩国为何全民疯狂炒股?当地媒体形容为“股票中毒”

- (2022-10-14)伊利金领冠与亿万妈妈“出圈”互动,成就更受宝妈喜爱婴配粉品牌

- (2022-10-14)北京网贷停息挂账如何协商?网贷欠款怎么申请停息挂账?

- (2022-10-14)许昌建行信用卡停息挂账怎么申请?建设银行信用卡停息挂账流程

- (2022-10-14)iPhone不送充电器被巴西罚款1.4亿 苹果为了环保不送充电器?

- (2022-10-14)开零食商店是自营门店好还是选择品牌好

- (2022-10-14)杭州娃哈哈董事长宗庆后:娃哈哈一直坚持发展实体经济

- (2022-10-14)基层智治赋能城市管理 拱墅区全时空多维度采录感知网正式上线

- (2022-10-14)轻食餐成为越来越多年轻人的午餐选择 有商家月销量3000份以上

- (2022-10-14)中国取暖电器热销欧美 保温杯的需求量同比增长89%

- (2022-10-14)“从未想过电热毯能出口到欧洲” 义乌商人加班加点寻货源

- (2022-10-14)70股封死涨停板 山西焦煤(000983)被机构减持

- (2022-10-14)天天简讯:沙特为石油减产辩护,暗示美方曾要求将减产推迟到中期选举后

- (2022-10-14)天天报道:国际能源署:油价走高将对全球经济产生重大影响

- (2022-10-14)当前速看:需求下调再下调,国际油价冲高回落

- (2022-10-14)环球播报:沙特:曾与美国就石油市场情况磋商,美方建议推迟一个月减产

- (2022-10-14)全球聚焦:辽河油田出台23条创新举措 激发科研人员活力和潜力

- (2022-10-13)环球看点!蚕桑新“丝路”增收稳得住

- (2022-10-13)每日热文:迎“双新” 共观摩

- (2022-10-13)全球最资讯丨心系困难群众 情牵百姓冷暖

- (2022-10-13)每日时讯!助农增收出实招 产业振兴见实效

- (2022-10-13)今日精选:共享电单车入驻新和县 助力绿色低碳出行

- (2022-10-13)强强联手!跨境电商WOOK与出海服务平台星迈黎亚达成深度战略合

- (2022-10-13)重点聚焦!蝶变小镇幸福万家

- (2022-10-13)当前通讯!看摄影作品 品多彩生活

- (2022-10-13)【时快讯】提前供“热”暖民心

- (2022-10-13)天天热文:主题情景演讲凝聚奋进力量

- (2022-10-13)视焦点讯!“我们从内心深处感到高兴”

- (2022-10-13)【热闻】油价震荡走弱 燃料油期货持续回调

- (2022-10-13)当前关注:法国局地开始限购石油 约30%加油站陷入油荒

- (2022-10-13)全球热推荐:外媒:美欧日等国将开会 商讨如何给俄罗斯石油设置价格上限

- (2022-10-13)天天视点!“友谊”输油管道波兰段泄漏 运营商公布初步调查结果

- (2022-10-13)厦门有什么好玩的地方?厦门有什么好玩的地方适合儿童?

- (2022-10-13)韩国失去第一大方便面消费国地位 方便面十大消费国

- (2022-10-13)信创概念盘中强势拉升 中国长城、证通电子、南威软件等涨停

- (2022-10-13)大金融板块集体走高 江阴银行、无锡银行涨超3%

- (2022-10-13)当前热门:波兰“友谊”石油管道运营商未发现泄漏事故存在第三方过错

- (2022-10-13)天天速递!市场担忧美国通胀形势 国际油价10月12日下跌

- (2022-10-13)当前速递!锦州石化攻关+技改油品达国Ⅵ_B标准

- (2022-10-13)时讯:欧佩克下调石油需求预期 为其减产提供理由

- (2022-10-13)意大利天然气价格暴涨超770% 汽油价格上涨20%

- (2022-10-13)蓝月亮在下沉市场困于山寨货 假蓝月亮用了会怎么样?

- (2022-10-13)百座大城市名单首公布 昆山、慈溪、义乌、晋江跻身大城市行列

- (2022-10-12)全球要闻:全面提振教育品质奏响奋进凯歌

- (2022-10-12)当前快讯:着力打造高效便民政务服务环境

- (2022-10-12)【天天热闻】“县融媒体中心要做大做强主流思想舆论阵地”

- (2022-10-12)快看点丨新疆塔城农商行推出农村土地承包经营权抵押贷款

- (2022-10-12)全球简讯:湖北襄阳10月份重大项目“三集中”活动举行

- (2022-10-12)A股“深V”反弹沪指收复3000点 风电设备板块暴涨7.98%

- (2022-10-12)在欧洲市场如何有效利用人工智能发起影响力营销

- (2022-10-12)速讯:新疆洛浦:志愿助农除草忙

- (2022-10-12)焦点精选!乡村按下“美颜键”幸福生活入画来

- (2022-10-12)环球热点评!河南在全省范围内开展幸福河湖建设

- (2022-10-12)观热点:打造和谐环境 争当文明先锋

- (2022-10-12)每日热文:蔬菜大丰收 村民乐悠悠

- (2022-10-12)全球快讯:我国最大超深油田油气产量突破千万吨

- (2022-10-12)Meta发布全新VR头显售价1500美元 可以实现更好的手部追踪

- (2022-10-12)期待!敏视亮相第132届线上广交会,全新车载新科技抢先看

- (2022-10-12)油气价格升温 桐昆股份(601233) 公司规模继续扩张

- (2022-10-12)新能源股带头反弹 银华中证全指电力公用事业ETF涨3.52%

- (2022-10-12)市场已经开始为新能源汽车的“弯道超车”挤泡沫了

- (2022-10-12)环球快讯:不满欧盟对俄制裁,匈牙利与塞尔维亚将修建新输油管道

- (2022-10-12)最新:重磅!中石油重大转型!入局汽车销售!

- (2022-10-12)世界热门:美国官员计划本周IMF会议上推动对俄罗斯石油限价

- (2022-10-12)播报:小摩CEO:美国应增加石油产量缓解全球能源危机

- (2022-10-12)环球简讯:对石油需求担忧继续令市场承压 国际油价10月11日下跌

- (2022-10-11)世界观点:四川旺苍秋季房交会销售额达4513.4万元

- (2022-10-11)【全球新要闻】“麻屋子里的白胖子”成了“致富果”

- (2022-10-11)天天即时看!“暖心活动”夜市专场招聘会助力群众在“家门口”就业

半导体市场份额有望提升 新莱应材(300260)业绩成长提速

半导体市场份额有望提升 新莱应材(300260)业绩成长提速  光大银行信用卡进度查询 欠光大8万无力偿还怎么办?

光大银行信用卡进度查询 欠光大8万无力偿还怎么办?  基层智治赋能城市管理 拱墅区全时空多维度采录感知

基层智治赋能城市管理 拱墅区全时空多维度采录感知  轻食餐成为越来越多年轻人的午餐选择 有商家月销量

轻食餐成为越来越多年轻人的午餐选择 有商家月销量  信创概念盘中强势拉升 中国长城、证通电子、南威软

信创概念盘中强势拉升 中国长城、证通电子、南威软