聚焦IPO | 麦士德福三易辅导保荐券商,前股东隐现“明天系”旧部,股权代持、关联交易疑云待澄清

2023-02-26 13:49:00 来源:证券市场红周刊

拟IPO公司麦士德福虽然进入到问询阶段,但公司依然存在很多疑点,譬如实控人与中金国联实控人之间的部分交易是否具有关联性?是否存在突击提升营收规模的行为?

深圳市麦士德福科技股份有限公司(简称“麦士德福”)上市之路颇为坎坷,辅导机构曾多次更换,而2022年3月还曾因中止上市审核引发市场猜测,如今公司已更新创业板IPO招股书,进入审核问询阶段。

就最新招股书披露的信息来看,公司2021年逾5亿元的营收规模已经超过创业板新规设定“最近一年营业收入金额达到3亿元的企业”标准,而2019年至2021年间的研发费用率也超过行业平均水平,但即便如此,《红周刊》在梳理其资料时仍注意到,一家私募基金北京中金国联在麦士德福启动上市前夕选择低调退出,背后动机让人联想颇多,原因就在于麦士德福的实控人董鹏鹏与中金国联的关系并不一般,其是中金国联旗下多只基金的出资人,这一情况让人怀疑董鹏鹏与中金国联的实控人时运文之间的交易是否公允?

(资料图片)

(资料图片)

此外,中金国联的实控人时运文早年还有着复杂的“明天系”背景,考虑到“明天系”过往在资本市场上长袖善舞,以及复杂的股权架构,让人担忧中金国联的退出背后是否存在代持股权的可能性。

民生证券揽取麦士德福IPO项目

麦士德福是于2016年首次启动上市辅导的,当时的辅导机构是华融证券,但双方的合作未能进入IPO阶段,2018年华融集团的管理和业绩风险爆发,华融证券业务无法正常开展。2020年2月,麦士德福再次启动上市辅导,这次的辅导券商更换为万联证券,但令人奇怪的是,双方的合作在当年8月就宣告中止,发行人又很快于同年10月变更辅导券商为民生证券。

招股书显示,民生证券负责这笔IPO的保荐代表人是邵鸿波、曾纪斌。查询中证协官网信息可发现,邵鸿波、曾纪斌此前的工作机构均为万联证券,但就在麦士德福2020年启动辅导后不久双双跳槽到民生证券。其中,曾纪斌于2020年7月跳槽到民生证券。

不止是保荐人,从麦士德福IPO团队的整体情况来看,几乎全员来自于万联证券。招股书显示,民生证券的项目协办人为张融,项目经办人包括李志勇、卢蓉蓉、葛顺、邓冯玮。《红周刊》逐一查询了这些人的履历,五人全都是万联证券的前员工,又都在2020年下半年~2021年上半年加入民生证券。

甚至招股书中未披露的一些项目人员,同样来自于万联。譬如,民生证券投行事业部总监贺延峰就来自万联证券,其不仅参加过“麦士德福等企业A股上市改制工作”,还是万香科技股份有限公司的保代之一。中证协网站显示,贺延峰于2020年8月从万联证券跳槽到民生证券。

如此情况说明,民生证券能够拿下麦士德福这笔IPO业务,不排除是通过项目团队自带资源、集体跳槽的成果。项目团队携资源跳槽,尤其是在项目IPO启动后突然跳槽,是投行业内一个略显敏感的话题。从近期一些受保荐项目问题连累被处罚的券商案例来看,外来团队和新券商在管理、风控和公司文化上的磨合,可能会影响到保荐质量。因此,麦士德福项目保荐质量如何,后续仍需观察。

原始股东隐现“明天系”元老

据招股书,麦士德福2014年股改时的股东之一是北京中金国联首信投资发展中心(有限合伙)(以下简称“中金国联首信(有限合伙)”),持股数量140.3万股、占总股本的2.8%。2019年9月,中金国联首信(有限合伙)把全部股份转让给发行人实控人董鹏鹏旗下的深圳铭芳投资管理有限公司,交易总价约1400万元。麦士德福2014年股改时的评估结果显示,发行人当时的净资产总额为1.29亿元,中金国联首信(有限合伙)彼时的持股成本约360万元。股权转让后,中金国联首信(有限合伙)获益颇丰。

需要说明的是,上述交易的本质是上市对赌协议的一部分。招股书显示,中金国联与董鹏鹏、铭芳投资于2019年签订《回购协议》,“约定由董鹏鹏、张丽萍、铭芳投资按照《股东协议》约定履行回购义务。”

据工商信用信息系统,中金国联首信(有限合伙)的法人是北京中金国联投资管理有限公司,后者的董事长、总经理为时运文。北京中金国联的第一大股东是北京信达融泰投资发展中心(有限合伙),时运文在该基金中的出资份额是50%。

《红周刊》了解到,北京中金国联的掌舵人时运文身份颇不一般,其是叱咤中国资本市场十多年又轰然倒塌的“明天系”早期员工和骨干。

工商信息显示,时运文较早出现在公开信息中,是担任2007年成立的北京中金国科创业投资管理有限公司的董事。众所周知,“明天系”过往在资本市场上一直是长袖善舞的。中金国科创业的股权层面表面上看似和肖建华没有直接联系,但细究之下,还是能够发现其和“明天系”之间存在一定的关联。

附图:时运文早年就职于明天控股

北京中金国科的控股股东是北京圆益泰科技有限公司。而北京中金国科成立早期,股东中有一家名为“北京天地空间科技有限公司”的企业,直到2014年初,北京天地空间转让股权并退出。

据《时代周报》2009年的文章《融通基金背后:明天系隐藏玄机 肖建华再被提起》援引明天控股官网的信息,称明天控股旗下有9家子公司,北京天地空间科技有限公司就其中之一。2017年“明天系”崩塌,旗下公司接连注销,而北京天地空间也于2021年注销。

时运文和“明天系”的关系还有另一层佐证。天眼查显示,时运文在普华投资有限公司担任了董事。普华投资和“明天系”的股权关系更清晰。例如,普华投资的法人代表是周雪飞,周在多家有“明天系”背景的公司中担任高管或法人。典型之一是新时代远景(北京)投资有限公司——周雪飞是该公司的监事。新时代远景曾是新时代信托、新时代证券的大股东,普华投资也是新时代证券的股东之一。这两家金融机构长期被贴上“明天系”核心资产的标签,且存在“隐瞒股东关联关系,公司治理失衡”的问题,2020年被相关部门接管。

中金国联首信(有限合伙)2019年转让麦士德福的股权,招股书的解释是和对赌协议有关,但在该解释之外,当时中金国联还牵扯到几宗法律纠纷中。据公开信息,2018年,麦士德福的实控人董鹏鹏就起诉过北京中金国联,而对此信息,招股书却未曾予以披露。

另外,时运文担任董事的北京中金国科,2019年后被北京圆益泰、王淑兰等股东所起诉,案由是“股东知情权纠纷”。《红周刊》试图联系股东代理律师了解诉讼详情,但收到的回复是“无可奉告”。

中金国联退出后

与公司实控人仍存资金和项目合作

时运文和中金国联的关系要追溯到2010年。北京中金国联成立时,时运文担任董事长、总经理职位。之后,北京中金国联担任了多只合伙基金的管理人,这些股权基金持有多家已上市、待上市企业的股权。譬如,北京中金国联担任GP的中金国联首信(有限合伙)就是其中之一,底层资产是麦士德福的股权。

在转让麦士德福的持股后,公开信息显示,中金国联首信(有限合伙)已于2021年3月注销,而麦士德福招股书也未提及时运文。表面上,中金国联和发行人之间的关系已经结束。但《红周刊》注意到,麦士德福之外,董鹏鹏和时运文仍有合作。

公开信息显示,北京中金国盈投资发展中心(有限合伙)是中金国联管理的另一只基金。董鹏鹏、时运文均为出资人,出资占比为13.5%、2.25%。董鹏鹏还是该基金的第二大出资人。

双方的合作不止于此。工商信息显示,董鹏鹏还是中金国联旗下另一只基金——北京中金国联富盈投资发展中心(有限合伙)的出资人。中金国联富盈(有限合伙)的主要资产是四川三洲特种钢管有限公司5.2%的股权。

整体来看,董鹏鹏、时运文在一些投资项目上是存在着一致的利益关系和资金合作。而深交所也关注到了麦士德福、中金国联之间部分交易存在关联交易的可能性。在《审核问询函》中,要求就发行人和中金国联富盈(有限合伙)及所投资企业之间,在上游采购、下游销售方面是否有业务资金或其他利益安排、是否有利益输送等疑问做出解释。

民生证券、国浩律师事务所排查后回复称,董鹏鹏投资中金国联富盈(有限合伙)属于个人的财务投资,“不存在利用该等投资为发行人进行利益输送或体外资金循环”,国联富盈投资的企业与麦士德福的客户、供应商之间不存在利益输送和体外资金循环的利益安排。

销售费用率明显高于可比公司

麦士德福的主要产品是热流道、精密注塑模具,大客户包括伊利、飞鹤等龙头消费企业。公司的IPO时点恰逢证券市场重大政策接连发布。2023新年前后,创业板IPO《暂行规定》出台,就发行人的研发能力、行业属性、增速和成长空间提出了更高的要求,鼓励“成长创新型企业”上市。而麦士德福去年12月底更新的招股书也显示公司属于“成长创新型企业”。

虽然从营收规模和研发支出金额看,麦士德福给出的数据是符合创业板新规要求的,但若对照可比公司,又可看到麦士德福的营收增长更多是依赖自己在销售端的大力投入所带来的。招股书显示,发行人的可比公司包括昌红科技、海泰科、横河精密、金富科技、肇民科技、唯科科技等公司,他们2020年、2021年、2022年上半年的销售费用占总营收的比例分别为0.7%~5%、0.67%~4.2%、0.5%~3.5%,体现出可比公司近三年的销售投入力度是在逐渐走低的。相比之下,麦士德福同期的销售费用率分别为10%、10.8%、9.5%,不仅远高于可比公司,且销售费用率的降幅也并不明显。

和可比公司的财务数据相比,虽然麦士德福的毛利率、净利率、利润增速表现更高,但值得重视的是,其资金周转速率却表现平平,流动比率从1.64下滑到1.49,速动比率从1.25下滑到1.14。此外还值得一提的是,在2019年~2022年上半年,麦士德福的营收分别达到3.55亿元、4.4亿元、5.19亿元和2.7亿元情况下,应收账款也达到了1.3亿元、1.58亿元、1.92亿元和2.34亿元,应收账款占营收比例分别为37%、36%、37%、87%。

相关阅读

- (2023-02-26)聚焦IPO | 麦士德福三易辅导保荐券商,前股东隐现“明天系”旧部,股权代持、关联交易疑云待澄清

- (2023-02-26)天天快资讯丨磁力聚星“三大升级”赋能品牌营销,发布达人、代理商年度榜单

- (2023-02-26)天天新资讯:聚焦IPO | 下周6只新股“来袭”,打新思维要“更新”

- (2023-02-26)垃圾街-看热讯

- (2023-02-26)巴菲特2022年致股东的信公开,重申持有现金的重要作用

- (2023-02-26)全球播报:火星温度高还是地球温度高_火星温度

热点推荐

- (2023-02-26)聚焦IPO | 麦士德福三易辅导保荐券商,前股东隐现“明天系”旧部,股权代持、关联交易疑云待澄清

- (2023-02-26)天天快资讯丨磁力聚星“三大升级”赋能品牌营销,发布达人、代理商年度榜单

- (2023-02-26)天天新资讯:聚焦IPO | 下周6只新股“来袭”,打新思维要“更新”

- (2023-02-26)新疆能源电力行业推介77条新闻线索 世界热资讯

- (2023-02-26)垃圾街-看热讯

- (2023-02-26)巴菲特2022年致股东的信公开,重申持有现金的重要作用

- (2023-02-26)全球播报:火星温度高还是地球温度高_火星温度

- (2023-02-26)华创证券最新研报荐股(2月19日-2月23日)-环球关注

- (2023-02-26)广发证券最新研报荐股(2月19日-2月23日)|天天要闻

- (2023-02-26)中信证券最新研报荐股(2月19日-2月23日)

- (2023-02-26)助力乡村振兴 京东图书联合时代传媒向乡村书屋捐赠图书与文具_天天新视野

- (2023-02-26)俄乌冲突一周年 金一南重磅评论|天天视讯

- (2023-02-26)热点追踪 | 主导产品价跌 新项目稳固利润

- (2023-02-26)看见酒业向上的力量,第3届酒业青云奖颁奖礼在海口顺利举行

- (2023-02-26)波尔多产区 每日热议

- (2023-02-26)围绕酒业创新与投资,这场颁奖礼揭晓11项行业大奖

- (2023-02-26)美国内华达州一架医疗服务飞机坠毁 机上5人死亡 全球热议

- (2023-02-26)名将酒

- (2023-02-26)全球今日讯!晚上睡不着是什么原因_晚上睡不着怎么办

- (2023-02-26)欧洲杯赛程2021赛程表_欧洲杯赛程2021赛程表是怎样的

- (2023-02-26)中国工业增长的结构转型动力与关联涌现升级_全球新资讯

- (2023-02-26)宋襄公_说一说宋襄公的简介

- (2023-02-25)中国恶性肿瘤危险因素研究 每日热闻

- (2023-02-25)韩国各大网站_123123韩国网站网址

- (2023-02-25)每日播报!《美从一杯茶开始》解读中华传统茶美学生活

- (2023-02-25)焦点精选!金丹科技:当前公司玉米来源主要在国内玉米主产区就近收购

- (2023-02-25)世界热讯:长江健康:公司旗下医疗板块也正与时俱进 全方位、多渠道的为客户提供更便捷周到的医疗服务体验

- (2023-02-25)拓斯达:公司目前暂无进入人形机器人领域的相关计划|全球热推荐

- (2023-02-25)全球热门:沃森生物:公司合作开发的新冠mRNA疫苗的相关数据均持续按进度提交至监管部门

- (2023-02-25)资金市场2月流动性“紧平衡” 未来货币政策空间几何 热消息

- (2023-02-25)促销广告 天天消息

- (2023-02-25)中央气象台:新一股冷空气将影响我国北方大部地区,我国东部和南部海区有大风

- (2023-02-25)环球信息:魔兽世界怀旧服:除了战士,世界BF提升不超20%,为啥都在拿

- (2023-02-25)天天即时看!刘琳个人资料

- (2023-02-25)酱源河谷双品牌大会在海口顺利举行,白酒产业数字化迎来“纵深”发展

- (2023-02-25)让世界体验中国白酒与中国文化的魅力,剑南春品牌之夜活动在海口举行

- (2023-02-25)【世界热闻】民间智慧 | 牛市初期震荡多

- (2023-02-25)天天热文:屠光绍:推动中小型金融机构“抱团取暖”,更好驱动数字化转型

- (2023-02-25)奋进的春天|关注河北春招:招聘求职“两头热” 互联网行业依然是王者 天天视点

- (2023-02-25)减资金空转,降合规成本,利多城商行,中国版“巴塞尔协议Ⅲ”促银行年轻化_世界热文

- (2023-02-25)“奶粉第一股”贝因美深陷资金困局,扣非净利7年6亏,毛利率下滑现金流吃紧-每日消息

- (2023-02-25)林园最新表示“看好”,“捡漏牛散”张寿春买成大股东,新主线定了?_每日精选

- (2023-02-25)英超亚洲杯|关注

- (2023-02-25)今日最新!346) (风火轮 HotWheels) 最新RLC发售消息之-2023年RLC会员车

- (2023-02-25)美国2022年对欧原油出口增长70%,WTI相关原油期货交易总量翻番|每日报道

- (2023-02-25)北京昌平区&中国石油签署深化合作协议-世界今头条

- (2023-02-25)序时账簿是什么意思_序时账

- (2023-02-25)焦点!德阳外国语学校地址

- (2023-02-25)经济学人:人工智能实验室的竞争进入白热化阶段-今日热文

- (2023-02-25)每日速递:新能源的行情结束了吗?

- (2023-02-25)全球播报:外媒:摩根大通已限制员工使用ChatGPT

- (2023-02-25)工作表评级:Sateen Vs。皮马

- (2023-02-25)财通资管鸿越3个月滚动持有债券A基金经理变动:宫志芳不再担任该基金基金经理

- (2023-02-25)巴士公司

- (2023-02-25)dogecoin

- (2023-02-25)弗兰度上海获A轮近亿元融资,意大利弗兰度集团领投-焦点日报

- (2023-02-25)section a什么意思_section什么意思_今日热讯

- (2023-02-25)焦点报道:罗马字符怎么打出来_罗马字符怎么打

- (2023-02-25)世界第一高峰是什么峰_世界第一 第二 第三 的大河是什么河

- (2023-02-24)陈永洲事件 环球热头条

- (2023-02-24)九寨沟按顺序作文(通用63篇)

- (2023-02-24)中华医学科技奖新周期三方合作启动仪式暨中华医学科技奖终审会议在江苏泰州举办

- (2023-02-24)全球今日报丨九毛九山西老面馆 南亚店

- (2023-02-24)跟腱长度测量图解_跟腱长度测量

- (2023-02-24)常州首套房贷利率下限降至3.8%!30城已下调,最低3.7%

- (2023-02-24)矩子科技:公司的核心技术在于图像处理软件算法、光学设计及机器视觉系统

- (2023-02-24)【新视野】昆仑万维:目前旗下Opera浏览器已接入ChatGPT

- (2023-02-24)当前报道:恒瑞医药:公司目前有60余款创新药正在临床开发

- (2023-02-24)【世界快播报】*ST必康:目前九九久科技六氟磷酸锂实际产能已超6400吨/年

- (2023-02-24)天天快看点丨欧比特:珠海欧比特有卫星大数据应用服务

- (2023-02-24)贝因美:公司旗下品牌10个系列的30款产品已获批

- (2023-02-24)亚厦股份:万安智能与百度智能云在智慧园区领域有具体项目合作

- (2023-02-24)今日视点:智度股份:公司海外子公司SPE长期与meta、谷歌、雅虎等公司合作

- (2023-02-24)天天看点:常山北明:数据中心项目由公司100%投资

- (2023-02-24)全球讯息:健康城市蓝皮书:推动医疗卫生服务体系重心向健康管理持续转移

- (2023-02-24)目标清华强基,达到什么标准才能顺利通过审核?往届学姐详述关键要点

- (2023-02-24)奏响春耕备耕“进行曲”

- (2023-02-24)天天观天下!农发行双鸭山市分行与黑龙江省鑫正融资担保集团有限公司双鸭山分公司签订合作协议

- (2023-02-24)“望税讲堂”直播间开讲啦!-世界热点评

- (2023-02-24)个性服务再升级 春风行动暖人心-世界通讯

- (2023-02-24)世界观焦点:抓项目 强招引 优服务

- (2023-02-24)世界热消息:聚焦IPO | 东昂科技“硬条件”不足撤回上市申请,产能数据与环评文件有矛盾

- (2023-02-24)天天要闻:为业绩“反转”做铺垫?荣盛发展、蓝光发展大额计提减值准备

- (2023-02-24)亿道集团携手深圳狮子会开展第13届「红色行动」|全球热闻

- (2023-02-24)每日播报!绵阳为什么开行响应式停靠公交?

- (2023-02-24)银保监会再谈提前还房贷难:部分银行已制定服务方案 办理时限有所缩短|环球观察

- (2023-02-24)世界今亮点!同兴达:公司昆山封测项目属于先进封装测试领域 目前已购置了SMEE光刻机

- (2023-02-24)茂硕电源:公司目前还没有开发汽车换电的一体式系统

- (2023-02-24)博瑞传播:成都每经传媒有限公司旗下的虚拟主播确是与微软小冰合作的

- (2023-02-24)天原股份:10万吨磷酸铁锂项目第一条产线将于3月底前建成试生产 世界观热点

- (2023-02-24)宝剑锋从磨砺出 天音控股董秘孙海龙享新财富“名人堂”荣誉

- (2023-02-24)于希宁玉兰图

- (2023-02-24)股票身怀六甲是什么意思?股市身怀六甲的六甲是什么意思?

- (2023-02-24)期指交割日是什么时候?每月几号是交割日?

- (2023-02-24)珠海港:公司旗下电力集团在全国控股7个风电场_全球快资讯

- (2023-02-24)中自科技:公司与吴教授团队合作的是半固态、固态锂电池及其核心材料的研发

- (2023-02-24)中海达:公司子公司海达文化持有梦回大秦项目公司30%的股权-即时

- (2023-02-24)精准帮扶,彰显企业担当 | 亿道数码用“爱心”暖“人心”

- (2023-02-24)汇洁股份:2022年上半年公司线上销售营业收入约4.37亿|天天新要闻

- (2023-02-24)股票成交回报是什么意思?成交回报特殊含义是什么?

一觉醒来 河南商丘市民差点失去了公交车

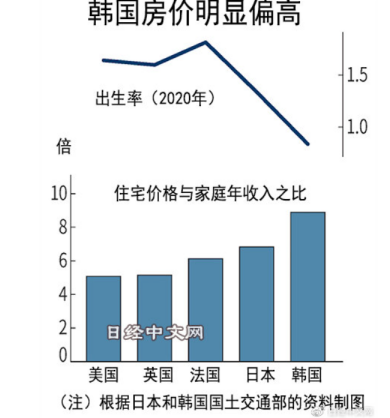

一觉醒来 河南商丘市民差点失去了公交车  韩国家庭8.9年收入才能买房 中国房价高吗?

韩国家庭8.9年收入才能买房 中国房价高吗?  首轮关停潮已来 幼儿园一孩难求 幼儿园要关停是真

首轮关停潮已来 幼儿园一孩难求 幼儿园要关停是真  沪上阿姨外包装旗袍图被质疑不雅 男设计师画的?

沪上阿姨外包装旗袍图被质疑不雅 男设计师画的?  赴韩签证搜索量环比增长1179% 入境韩国最新政策

赴韩签证搜索量环比增长1179% 入境韩国最新政策