禾迈股份45亿理财背后 做局割韭菜呢?

2021-12-22 16:33:16 来源:格隆汇

上纬新材数百家参与者可以抱团并影响最终报价。那么,禾迈有没有一定概率抱团抬价呢?

今年9月,注册制新股询价新规正式落地发布。科创板IPO的抱团压价现象也早已改善,股票定价和估值大幅攀升,导致投行的保荐承销费出现了翻倍的盛况。这与去年的低迷情况截然相反。

更关键的是规则的变化。询价新规中最重要的变化,就是将询价时最高报价剔除比例由此前的“不低于10%”调整为“不超过3%”,实践中一般是1%。然后再按照相应规则对剩余报价的中位数和加权平均数处理,得出最终发行价。

禾迈股份的报价中报价798元的一部分报价被剔除,对应剔除量占总申购量的约1%。这种情况下,意味着如果有多一点比例的报价在700元以上,就可以直接很容易把价格区间大幅上移。以前因为剔除比例高达10%,很多人为了避免报价太高被出局,现在出局的概率被大幅压低。

询价规则变了,联合串通抬价又成为可能,就如联合抱团压价一样。

如果真是如此,那么联合抱团抬价的背后,到底又有着怎样的利益谜团?

以上无法证实,权当看戏,但逻辑上讲得通。

3、反思

在注册制大背景下,大A超募现象愈演愈烈。

截止12月20日,今年460家新股有266家超募,比例高达58%。这266家预计募集2357亿元,实际却募资3295亿元,超募规模合计938亿,占预计募集总额的40%。换言之,每计划募资10亿元,将至少超募4亿。再多的钱,也不至于这样豪撒吧!

266家IPO,一共有24家企业超募过10亿,禾迈股份50亿登顶全市场。而最喜欢超募的承销保荐商正是大名鼎鼎、行业排名NO.1的中信证券。

在禾迈之前,中信承销超募规模超10亿的项目有义翘神州、成大生物、中科微至、天能股份、普冉股份。

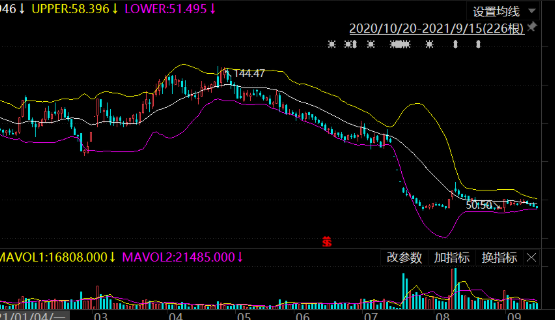

其中,成大生物首日上市暴跌27.3%:

中科微至首日上市,暴跌13%:

二级市场挂牌前,询价机构定价过高,把打新股的肉拿走了,有的只剩下了汤,有的还要倒割股民的肉。这也是今年新股频频破发非常重要的逻辑……

原来,审核制有23倍PE的潜规则。去年,科创板与创业板,一上市就把预期打满(定价过低,首日普遍翻数倍大涨),随后可能便是慢慢无休止、长达数年的估值回归。现在好了,一级询价市场就把估值抬升至无以复加的地步,接下来大概率会重演中石油的悲剧。

注册制,欧美港市舶来品。在成熟市场,新股发行利益江湖中,发行人(上市公司)、承销商(投行)、询价机构是利益链条上的重要环节。

发行人与承销商利益是一致的,希望高发行价、高市盈率进而募资更多的资金。而询价机构作为制约方,发行价过高,手里的份额可能成为定时炸弹,被套巨亏。三方是割裂的、制衡的,且有法律制度、信披制度、严厉的惩罚制度跟上,相对保证定价的公平性与合理性。

但大A的三方却可以联合抱团,相互支援,却似乎还没有严厉的、实质性的惩戒制度(比如刑责、罚款)。上一次,上纬新材询价机构联合抱团压价,并没有处罚动作。

这一次,哥几个坐下来,一起一个高价,大规模超募一把,然后找个小酒馆,哥几个论功行赏?以上只是脑补的猜测画面。

这种玩法,在香港新股发行市场叫“围飞”,是香港市场玩烂的割韭菜游戏,现在已经蒙不了人了。即便香港还有,也最多只是割韭菜而已,因为都是一些融资额非常小的公司会玩这个。大A不一样,一融多出50亿,简直就是韭菜根连根拔起啊!

禾迈现在这么玩,如果未来上市公司纷纷效仿,就会扭曲整个市场的估值体系,最受伤的是谁显而易见。现在,是不是应该借着禾迈这一波管一管这帮人了!?

4、尾声

禾迈第一天上市,成交量44.8亿,换手率高达69%,位居A股第二名。今日,换手率仍然高达22%。很显然,对于225倍的禾迈,中签的绝大多数理性股民应该是卖出获利,另外热衷炒作的小股民因单手股价太贵接不起盘,然而昨天做多迹象明显,股价跳涨,背后应该有不少机构接盘。

流通股800多万,最少几个亿的资金就可以实现双位数的大涨,这对于游资们并不是难事。这里面包不包括参与询价的机构们进行自救诱多,我们不得而知。

于散户,禾迈45亿理财闹剧看戏即可;于监管,也是时候有人管一管了!

资本市场现在是经济不可或缺的重要组成部分,尤其在当下国家转型升级的关键时刻,更承担着为科技创新新引擎提供弹药的重要作用。甚至可以说,股市兴,科技兴,国家兴。

如果任由害群之马,为了一己私利,沆瀣一气,往小的说,是扰乱资本市场的行为,往大的说,则是动摇资本市场根基的作死行为。

千里之提,溃于蚁穴。

还资本市场一方净土,乃是大A股民最直接的内心独白。

相关阅读

- (2021-12-27)第23届高交会今开幕 制造未来是“智造”

- (2021-12-27)杭州“冻手冻脚”节奏将继续 最低气温将保持低位

- (2021-12-27)巴奴毛肚火锅、九多肉多等 他们纷纷将“后厨”设在原阳

- (2021-12-27)郑州技术交易市场揭牌 签约国内“量子技术交易”第一单

- (2021-12-27)郑州“大融城”开业 能否助二七商圈重回C位

- (2021-12-27)本轮寒潮为啥南方降雪比北方明显 天气系统过程及配置

热点推荐

- (2021-12-27)第23届高交会今开幕 制造未来是“智造”

- (2021-12-27)杭州“冻手冻脚”节奏将继续 最低气温将保持低位

- (2021-12-27)巴奴毛肚火锅、九多肉多等 他们纷纷将“后厨”设在原阳

- (2021-12-27)郑州技术交易市场揭牌 签约国内“量子技术交易”第一单

- (2021-12-27)郑州“大融城”开业 能否助二七商圈重回C位

- (2021-12-27)本轮寒潮为啥南方降雪比北方明显 天气系统过程及配置

- (2021-12-24)展现国企担当 北汽鹏龙2021年斩获多项荣誉

- (2021-12-24)2021年尾的惊喜——纽崔莱“一方植遇”艺术展

- (2021-12-24)2022多数人的黄金时代:新制度规则、新世代人群等

- (2021-12-24)英特尔道歉中国网友不买账 企业很被动?

- (2021-12-24)在4S店买车要注意什么问题?检查汽车的VIN码

- (2021-12-24)黑户所有的银行卡都不能用吗?看是什么情况了

- (2021-12-24)5G时代创业商机有哪些 高性能电池等

- (2021-12-24)国芯科技新股申购 顶格申购需配市值15万元

- (2021-12-24)场内场外基金买卖有什么区别?分红方式不同

- (2021-12-24)励普教育:建造师、消防等多项职业资格启用电子证书!

- (2021-12-24)平安夜圣诞节朋友圈说说:愿你平安愿你快乐

- (2021-12-24)百年人寿丹东中支开展百年星辰计划公益活动

- (2021-12-24)蒙古之象“乔小金”上线,绒言绒语萌物军团再添新军

- (2021-12-24)如何建设“未来社区”?预计在明年6月改造完成

- (2021-12-24)2021年“岁末压轴”寒潮来了 强冷空气将影响杭州

- (2021-12-24)杭州军团挺进“200+” 果麦文化最星光熠熠

- (2021-12-24)展现国企担当 北汽鹏龙2021年斩获多项荣誉

- (2021-12-24)年末基金发行依然红红火火 FOF年内发行超千亿

- (2021-12-24)短线暴涨股掀跌停潮 神州高铁、延华智能上演地天板

- (2021-12-24)洛阳地铁2号线12月26日开通 与1号线形成“十字交叉”

- (2021-12-24)青年人才公寓月租金1160元 这个价格到底贵不贵?

- (2021-12-24)周口凯旺科技深交所敲钟 募集资金净额为5.8亿元

- (2021-12-24)南阳中光学:是爱普生、富士、尼康等的供应商

- (2021-12-24)腾讯减持京东 腾讯股价大涨京东股价直接小小崩了

- (2021-12-24)中国青年结婚年龄不断推迟 婚育观念提升?

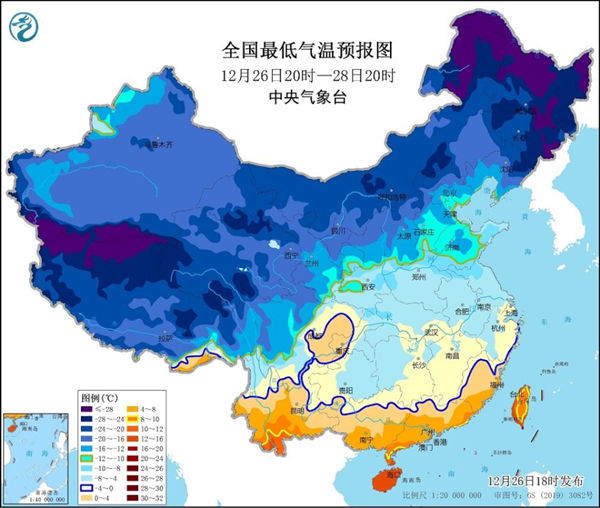

- (2021-12-24)全国冻哭预警地图来了 冻哭线将南压至华南北部

- (2021-12-23)谁都无法战胜谁 十荟团裁员降薪求生

- (2021-12-23)金立手机被强制执行6.76亿 涉金融借款合同纠纷

- (2021-12-23)腾讯日更2集变1集被投诉 为同步央视更新速度?

- (2021-12-23)博主打卡纷至迭来 冰雪时光鲜橙奶茶有多“火”

- (2021-12-23)OPPO首款折叠机Find N首销破3万台 无缝“隐痕”

- (2021-12-23)苹果:高级营销岗位年薪最高可达32.5万美元

- (2021-12-23)十大最值得购买的年金险:花开富贵、华夏红年等

- (2021-12-23)2022年基金趋势走向如何 固定收益债基前景乐观

- (2021-12-23)拉升前的洗盘试盘6个特征 洗盘的低点高于前期低点

- (2021-12-23)城农商行流年不利 兰州银行被质疑“国有资产流失”

- (2021-12-23)“顶流”新品遥遥无期 涪陵榨菜遭遇“涨价难”!

- (2021-12-23)金鼎亨企业IP“乔小金”上线,引领鄂尔多斯购物新风尚

- (2021-12-23)智路建广联合体控股公司瓴盛科技获2021“中国芯”优秀技术创新产品奖

- (2021-12-23)两板合并 深证成指累计上涨4.74%

- (2021-12-23)深圳:工业级无人机占全球55%的市场份额

- (2021-12-23)碳化硅概念股表现亮眼 双良节能、晶盛机电涨幅翻倍

- (2021-12-23)杭州第三次“双集中”宅地出让收官 龙湖底价进驻云城

- (2021-12-23)红酒和香料碰撞出独特风味 热红酒料包线上线下热销

- (2021-12-23)行业“热度不再”?哈啰出行宣布完成2.8亿元融资

- (2021-12-23)中医药股集体走强 精华制药、新天药业涨停

- (2021-12-23)资本热捧智能家居小家电 德尔玛冲刺IPO

- (2021-12-23)“妖股”纷纷跳水 11天7个涨停的迪生力连续2个跌停

- (2021-12-23)三羊马特停吓坏近期爆炒股 泰禾集团暴跌4.63%

- (2021-12-22)智路建广为紫光集团重整保驾护航

- (2021-12-22)步子迈得太大 茶颜悦色在长沙待不下去了

- (2021-12-22)禾迈股份45亿理财背后 做局割韭菜呢?

- (2021-12-22)苦“薇娅佳琦”久矣?薇娅倒台直播电商入冬

- (2021-12-22)马斯克700亿元税单从何而来?他得多有钱啊

- (2021-12-22)占25%的份额 苹果iPhone成世界最畅销最赚钱5G手机

- (2021-12-22)顺时应势,冰雪时光上新应季鲜橙饮品

- (2021-12-22)西安疫情进入病例报告高峰期 西安考研学子怎么办?

- (2021-12-22)90后女子颈椎年龄超50岁 颈椎不适的十个等级

- (2021-12-22)刚出世的孩子买什么保险?医疗保险、意外伤害保险等

- (2021-12-22)2022年跨年朋友圈说说:愿日子如熹光温柔又安详

- (2021-12-22)压轴寒潮将横扫30余省区市 南方将冷的人受不了

- (2021-12-22)地产股全线爆发 泰禾集团、宋都股份等涨停

- (2021-12-22)小吃江湖掀投资热潮 喜姐炸串完成2.95亿元A轮融资

- (2021-12-22)元宇宙概念午后走强 湖北广电七连板

- (2021-12-22)禾迈股份IPO超募55亿 要拿45亿投资理财

- (2021-12-22)“三低”蓝筹狂掀涨停潮 泰禾集团、神州高铁等涨停

- (2021-12-22)郑州开通“个转企”登记绿色通道 涉企行政事业性“零收费”

- (2021-12-22)2022年 郑州将完成郑航北路等83条道路绿化

- (2021-12-22)菜鸟、盒马鲜生等 仓储资源正向航空港区南移

- (2021-12-21)以专注铸专长 河南汉方药业荣获2021年度郑州市“专精特新”企业称号

- (2021-12-21)河北魏县银耳产业代言人、绿珍食品IP魏小耳上线!

- (2021-12-21)中国·魏县首届银耳线上销售博览会开幕,“电商+基地”助力乡村振兴

- (2021-12-21)中国·魏县银耳产业园揭牌,小银耳开出致富花

- (2021-12-21)励普教育开展“情深意浓 团圆过冬”冬至团建活动

- (2021-12-21)品高股份新股申购 顶格申购需配市值7万元

- (2021-12-21)怎么判断熊市来了?股价呈现单边下跌趋势

- (2021-12-21)个人征信没有问题为什么不能贷款?申请者收入不足

- (2021-12-21)春立医疗今日新股申购 申购代码为787236

- (2021-12-21)人民币升值有哪些不利影响?外汇储备将面临缩水

- (2021-12-21)舟山市大学生创业孵化基地项目招募公告

- (2021-12-21)宁德九展贯彻一带一路,将中国茶油专利产品推向世界,迈出了第一步

- (2021-12-21)“上海产”新冠疫苗本周将量产下线 可年产2亿剂

- (2021-12-21)前11个月 上海市外商投资企业进出口2.26万亿元

- (2021-12-21)服务不缺位,冰雪时光多举并措提高顾客消费体验

- (2021-12-21)数字化助力小企业全速实现商业创新

- (2021-12-21)薇娅夫妇身家高达90亿 与“老干妈”陶华碧持平

- (2021-12-21)新乡银金达:功能性聚酯薄膜市场占有率世界前三

- (2021-12-20)水井坊“守护国宝之旅”线下体验持续展开,张国立助阵文化传承

- (2021-12-20)薇娅偷逃税被罚13.41亿元 不同罚款倍数是如何确定的?

- (2021-12-20)中国人保寿险推出科技创新互动式重疾险“活力人生”

- (2021-12-20)河南慈善总会德多健康公益慈善基金启动仪式圆满举行

- (2021-12-20)活力人生 健康无限 ——中国人保寿险创新推出“活力人生”重大疾病保险产品

- (2021-12-20)萌动中原爱眼护眼健康行走进水利厅幼儿园

- (2021-12-20)年度21世纪卓越商业模式公司出炉,FITURE、小红书、盒马等品牌获选

第23届高交会今开幕 制造未来是“智造”

第23届高交会今开幕 制造未来是“智造”  杭州“冻手冻脚”节奏将继续 最低气温将保持低位

杭州“冻手冻脚”节奏将继续 最低气温将保持低位  巴奴毛肚火锅、九多肉多等 他们纷纷将“后厨”设在

巴奴毛肚火锅、九多肉多等 他们纷纷将“后厨”设在  郑州“大融城”开业 能否助二七商圈重回C位

郑州“大融城”开业 能否助二七商圈重回C位  本轮寒潮为啥南方降雪比北方明显 天气系统过程及配

本轮寒潮为啥南方降雪比北方明显 天气系统过程及配